- 突发利空688035遭大基金减持!航空发动机领域迎重磅利好业绩有望持续增长股来了

- 特稿!锂电厂商角逐低空经济航空动力电池成为兵家必争之地

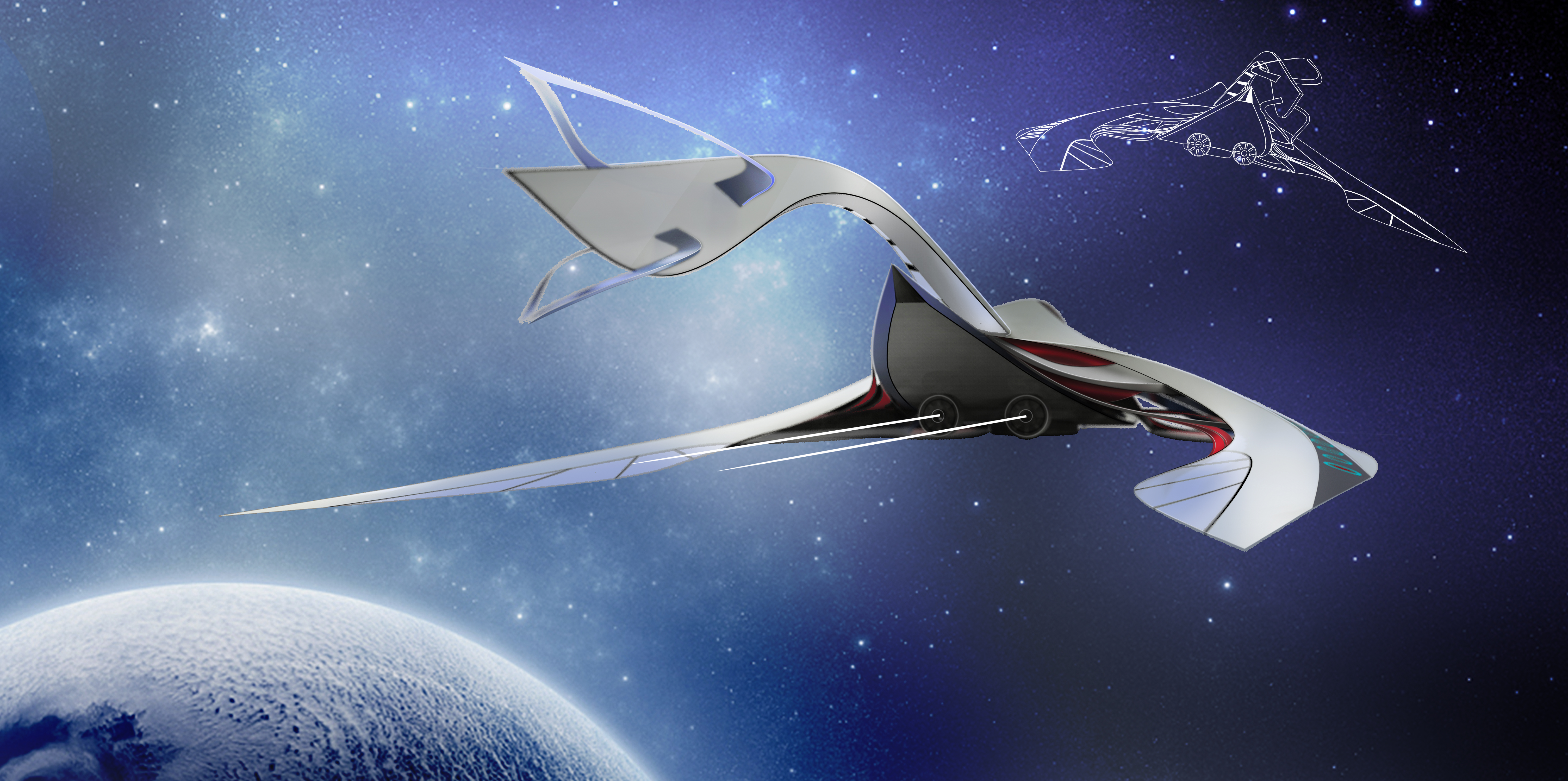

- 营销中心-特种飞行器产业园-最新动态-可毛坯、精装-产品介绍-内部优惠

- 辽宁舰编队进入菲律宾海并持续南下抵达菲以东海域

- 官宣:国产航空发动机来了!

联系人:周先生

手机:15713869690

电话:18530843555

邮箱:417307458@qq.com

地址:于河南省郑州市巩义市紫荆路街道新兴路与S237交叉口向东500米

特稿!锂电厂商角逐低空经济航空动力电池成为兵家必争之地

也宣布获国际航空航天质量管理体系认证,正式达到航空工业标准;此前3月,(002074.SZ)等在内的多家电池厂商已陆续切入航空动力电池领域。

多位业内人士告诉《华夏时报》记者,这背后是两大因素驱动:一是近年锂电行业陷入严重内卷,企业急需寻找新的市场空间打破困境;二是作为新赛道,其衍生的航空动力电池市场仍处于研发阶段,市场竞争格局尚未确立,且发展前景广阔。国金证券今年4月发布的研报预测,到2030年国内eVTOL电池市场规模可达1126亿元。

“当前国内众多头部电池制造商都在积极布局低空产业的领域,将航空动力电池视为战略级赛道,投入力度显著提升。”中国化学与物理电源行业协会秘书长王泽深接受《华夏时报》记者采访时表示。

“现在锂电行业内卷严重,多数厂商布局应该不只是浅尝一下,而是想下大力气去做,因为这是打破行业现有内卷局面一个很好的切入点。”真锂研究院总编墨柯对本报记者说。

不过,目前来看“理想”与“现实”之间仍有较大差距。eVTOL作为一款新型航空器,其垂直起飞所需动力是地面行驶的10至15倍,电池能量密度要求远高于车用动力电池。目前主流的能量密度通常在150Wh—250Wh/kg左右。而对eVTOL而言,其大规模商业化应用对电池的要求是能量密度≥400wh/kg。

这意味着,对多数锂电厂商而言,要拿下航空动力电池这块“蛋糕”,依然任重道远。

电池能量密度≥400wh/kg,这是eVTOL真正大规模飞起来的前提,也是锂电厂商入局低空经济必须跨越的首道关卡。

在近期举办的第十七届深圳国际电池技术展览会上,正式推出航空动力电池产品“欣·云霄2.0”,能量密度达到360Wh/kg。这是欣旺达自2023年布局低空经济后推出的第二代产品,其一代产品据称已量产并完成百公斤级飞行器百公里飞行验证。

欣旺达研究院院长徐中领透露,公司还在预研400Wh/kg的航空动力电池。同时制定了五代技术升级路线年实现全固态电池能量密度突破500Wh/kg的目标。

相比之下,行业龙头的入局来得更早,研发进程也领先一步。早在2023年7月,宁德时代就与中国商飞等主体共同成立商飞时代(上海)航空有限公司。2024年8月,又以数亿美元独家投资国内头部eVTOL主机厂峰飞航空,正式开启航空动力电池的应用布局。当年6月,董事长曾毓群在公开活动上透露,公司已成功试飞了4吨级民用电动飞机,并正在加速8吨级电动飞机的研发。该项目使用的电池是凝聚态电池,单体能量密度高达500Wh/kg。

今年1月,搭载宁德时代电池的峰飞航空2吨级eVTOL正式亮相春晚。近期,宁德时代还宣布通过了全球航空航天领域最高质量标准AS9100体系认证,标志着公司产品在无人机、eVTOL等领域拥有国际化资质保障。

行业老大之外,一众锂电厂商也在冲刺航空动力电池研发。自称公司已成为全球少数eVTOL电池量产装机并完成上万次实测的企业,公司eVTOL半已进入产业化阶段。研究院院长姜蔚然去年12月在采访中透露,公司第三代半处于产品验证阶段,能量密度达到400Wh/kg。

此外,前沿材料研究所所长冀亚娟今年4月在活动上透露,目前公司硅基软包电池技术取得重大进展,产品能量密度高达380Wh/kg,可为低空飞行器提供动力支持。今年3月,亿纬锂能公告,公司已收到飞行汽车企业小鹏汇天的供应商定点开发通知书,将为后者提供下一代原理样机低压。

“目前头部电池厂商已经将航空动力电池视为‘第二增长曲线’,研发投入持续加码,行业整体处于‘技术验证-小批量试产’阶段。”深圳汽航院院长张瑞锋接受《华夏时报》记者采访时表示,低空经济成为电池厂商的战略要地,核心在于政策红利、技术升级与市场蓝海的三重驱动,从技术迭代需求看,传统汽车动力电池技术趋近饱和,而航空动力电池作为新赛道,要求更高能量密度、更高功率密度和极端环境可靠性,这为电池厂商提供了技术突破的“新战场”,锂金属电池、固态电池等前沿技术可绕过传统锂电专利壁垒,实现换道超车。

“当前国际航空动力电池领域竞争格局呈现‘三国杀’态势,一是国际巨头如美国SES、德国博世等企业凭借锂金属电池技术领先,已进入eVTOL头部厂商如Joby的供应链,但成本控制能力较弱,单Ah成本是国内企业的2-3倍;二是国内头部企业依托供应链成本优势与政策支持,在中低功率领域(如100kW以下)占据主导,但高端市场(如载人eVTOL)仍需突破适航认证壁垒;三是跨界玩家如广汽埃安、吉利等车企自研电池,试图打通‘整车-电池’闭环,但其航空领域技术积累不足,短期难以撼动专业电池厂商地位。”张瑞锋表示。

所谓航空动力电池,是指低空飞行器eVTOL所使用的动力电池。eVTOL有载人与载物之分,载物eVTOL等同于大型,而载人eVTOL则等同于小型飞机,后者是低空经济发展的主要方向,也是各大锂电厂商主攻的目标。

相比新能源汽车电池,航空动力电池在性能指标上要求更为严苛。王泽深介绍,这主要体现在三方面,首先是能量密度需突破400—500Wh/kg,远超车用电池的200—300Wh/kg,从而满足飞行器续航与载重需求;其次是功率输出需兼顾8—10C倍率起降与3—5C巡航,电池需具备高倍率放电能力;最后是安全性需满足极端条件(如15米跌落、20低温)下的零失效风险,且故障时需保障冗余电力供应。

正因如此,高能量密度、高充放电倍率、高安全性也被称为航空动力电池的“不可达三角”,各大锂电厂商的破局之策是以新技术实现三者的平衡,包括固态电池、金属锂电池等。例如,宁德时代通过凝聚态电池将能量密度提升至500wh/kg;欣旺达则是先走半固态电池路线,同时在研全固态电池,以提升能量密度和安全性。

不过,当前固态电池技术仍未发展成熟,因此电池厂商仍需在三者中做取舍。徐中领曾在采访中透露:“比如在一些高频起降短途的场景中,我们会牺牲一些电池充电速度,采用换电的方式来解决其他性能的可靠性问题。”

王泽深向记者表示,当前航空动力电池仍面临三大技术瓶颈,一方面是能量密度提升受限,固态电池虽有望突破至400—500Wh/kg,但受限于界面接触、热稳定性及高成本,短期内难以商业化。另一方面是功率与能量密度难以平衡,需通过材料创新和结构设计突破“跷跷板效应”,满足飞行各阶段需求。此外,电池极端环境适应性不足,同时缺乏航空专属认证体系,成本居高不下。这些挑战亟须材料、系统设计和适航标准的协同突破。

一位eVTOL企业高管告诉本报记者,目前国内电池厂商的航空动力电池刚刚起步,还不能完全满足eVTOL规模化商用的性能需求,“续航焦虑仍然客观存在”。

“据我所知,现在国内eVTOL产品普遍用的是国产电池。不过目前国内电池厂家的航空动力电池刚刚起步,还不能完全满足eVTOL规模化商用的性能需求,续航焦虑客观存在。”国内eVTOL主机厂零重力飞机工业(合肥)有限公司首席战略官陈炎接受本报记者采访时就表示,为有效解决续航焦虑问题,该公司的固定翼飞机和多旋翼eVTOL产品都采用了换电设计。其乐观估计,未来5年内航空动力电池有望成为汽车同样的规模化市场,届时主机厂、电池厂等产业链上下游将会形成相对契合发展的局面。

陈炎认为,未来航空动力电池主要需提升两大方面性能,一是电池能量密度进一步取得突破,二是在安全性特别是热失控方面进一步完善。具体而言,其认为eVTOL大规模商业化应用对电池的要求包括能量密度≥400wh/kg、循环寿命≥2000次循环。

“就三元锂电池来看,发展方向大概率会是46系列电芯成为eVTOL首选。固态电池何时能满足这种需求,还有待观察。目前我们用的是能量密度最高的国产三元锂电池,电芯能量密度为320wh/kg。不过除了三元锂电池厂商,我们还与金属锂电池和氢燃料电池企业建立了合作关系。”陈炎说。

尽管技术研发尚未跟上市场需求,但航空动力电池已经显现出一个较为庞大的市场前景。

张瑞锋介绍,短期(2025—2027年)来看,航空动力电池应用场景以无人机物流、观光游览等为主,需求规模约50亿元—80亿元,主要集中在300Wh/kg级磷酸铁锂和400Wh/kg级三元电池。从中期(2028—2030年)来看,随着载人eVTOL逐步商业化,500Wh/kg级锂金属电池将成为主流,市场规模突破300亿元,年复合增长率超50%。从长期(2030年后),随着“氢能-锂电”混合动力技术成熟,航空动力电池市场可能进一步扩容,叠加储能、航空应急电源等衍生需求,整体规模有望超千亿元。

航空动力电池千亿市场从何而来?这背后是两大原因影响:一方面,电池作为eVTOL的核心零部件,成本不菲且占总机成本比例较高。“eVTOL电池成本与供应链整合能力存在直接关系,同时还与供货量直接相关。当前eVTOL电池不是标准化货架产品,全部需要定制。因此电池价格不可能便宜,特别是与车用电池相比可以说相当昂贵。在BOM成本中,连同电机、电控会占到一架eVTOL总成本四分之一甚至三分之一。”陈炎向记者介绍。

另一方面是受eVTOL电池更换频率影响。陈炎称:“根据目前电池行业的技术水准,一台eVTOL电池可以使用5—10年,具体要看电池本身的循环次数,还要看具体的应用场景。大体评估,eVTOL电池市场将在3年后开始起量,出货量会比现在高出一个数量级,5年后可能会再上一个数量级。”

今年4月发布的研报显示,到2030年国内eVTOL电池市场规模可达1126亿元,其中包括98亿元的前装市场和1028亿元的后装市场。

前装市场方面,根据《客运eVTOL应用与市场白皮书》预计,2030年国内累计eVTOL需求量为16316架,假设单eVTOL带电量200kWh,价格3元/Wh(航空级电池较车用电池价格高1个数量级),对应单机电池价值量60万元,则对应前装市场累计约98亿元。

后装市场受更换频率影响弹性更大。其测算在单天飞行8次,电池循环寿命1000圈的假设下,eVTOL电池的更换次数达到14次。而在eVTOL20年生命周期内,2030年国内累计eVTOL需求量预计为16316架,假设更换均价单机45万元,提供电池后装市场累计约1028亿元。

航空动力电池市场前景可观,但商业化时间表仍不清晰。王泽深认为,航空动力电池的商业化进程取决于技术突破、适航认证及市场需求的协同推进。当前,高能量密度、高安全性的固态电池和锂硫电池等技术仍处于研发验证阶段,规模化生产与成本控制尚未成熟。同时适航标准严苛,认证周期长,需产业链上下游协同攻关。尽管eVTOL等新兴场景带来潜在需求,但短期仍以示范运营为主,大规模商用预计还需5—10年。

因此,目前来看航空动力电池何时能给锂电厂商带来盈利也未可知。不过,在墨柯看来,航空动力电池技术要求更严苛,毛利率也会更高,这意味着企业盈利的产量门槛相比汽车电池会更低。

张瑞锋认为,航空动力电池已从“概念期”进入“技术攻坚与场景落地并行”阶段,未来3—5年将是行业分化的关键期,具备技术储备(如锂金属/固态电池)、供应链整合能力(如与材料厂商合资建厂)和政策资源的企业有望率先盈利。

“对于载人eVTOL电池领域而言,锂金属电池预计在2026年—2028年完成适航认证并小批量装车,但初期成本较高,单套电池成本超百万元,企业可能通过政府补贴实现盈亏平衡,长期则需要规模效应降本,即目标成本5000元/kWh。”张瑞锋表示。

-

2025-06-06突发利空688035遭大基金减持!航空发动机领域迎重磅利好业绩有望持续增长股来了

-

2025-06-06特稿!锂电厂商角逐低空经济航空动力电池成为兵家必争之地

-

2025-06-06营销中心-特种飞行器产业园-最新动态-可毛坯、精装-产品介绍-内部优惠

-

2025-06-06美国X-37B飞行器434天神秘任务背后的黑科技与争议

-

2025-06-06全球最小的磁场驱动飞行机器人:引领微型飞行器的新纪元

-

2025-06-06保隆科技:双目摄像头已获低空飞行器项目定点 预计明年量产

-

2025-06-05无人机远袭颠覆全世界想象力中国威慑力又出新高度!

-

2025-06-05通告!禁飞!_飞行器_相关_飞行管制

客服

客服